【徹底比較】オルカンとS&P500はどっちがいい?初心者が後悔しない選び方を徹底解説

「オルカンとS&P500、どっちを買えばいいの?」

投資を始めた人が、ほぼ必ず一度は悩むテーマではないでしょうか。

SNSやブログを見ると、「S&P500の方がリターンが高い」という意見もあれば、「オルカンこそ王道」という声もあります。情報が多すぎて、かえって判断できなくなってしまった方も多いはずです。

この記事では、オルカン(eMAXIS Slim 全世界株式)とS&P500を、仕組み・リスク・リターン・向いている人の観点から徹底的に比較し、あなたがどちらを選ぶべきかを分かりやすく解説します。

【結論】安定性重視ならオルカン、米国を信じるならS&P500

オルカン

・最大の特徴は、圧倒的な分散性

・特定の国や地域が不調でも、他の国がカバー。世界情勢に合わせて常に組み換え

・成長国への集中投資に比べると成績で劣る

S&P500

・世界最大の経済大国である米国への集中投資。近年において圧倒的な実績。

・世界で稼ぐグローバル企業が多い

・他国の成長を享受できない

どちらが「正解」ではなく、投資する人の考え方・目的で最適解が変わるのが重要なポイントです。以下で詳細を解説します。

「オルカン」と「S&P500」の基礎知識と相違点

eMAXIS Slimで比較します。

| 比較項目 | オルカン | S&P500 |

|---|---|---|

| 投資対象 | 全世界(先進国+新興国) | 米国のみ |

| 指標 | MSCI ACWI | S&P500 |

| 銘柄分散 | 約3000銘柄 | 約500銘柄 |

| 業界分散 | 金融・IT・資源など幅広い | IT比率が高い |

| 信託報酬 | 0.05775% | 0.09372% |

| 為替リスク | 複数通貨に分散しているが 米ドル比率高い | 米ドルに依存 |

| 管理の手間 | 世界全体の成長に連動 一国不調の影響を受けにくい | 米国経済・米国株式市場に強く依存 |

オルカンの中身の6割は米国株であり、運用成績を含め似ている点も多いです。

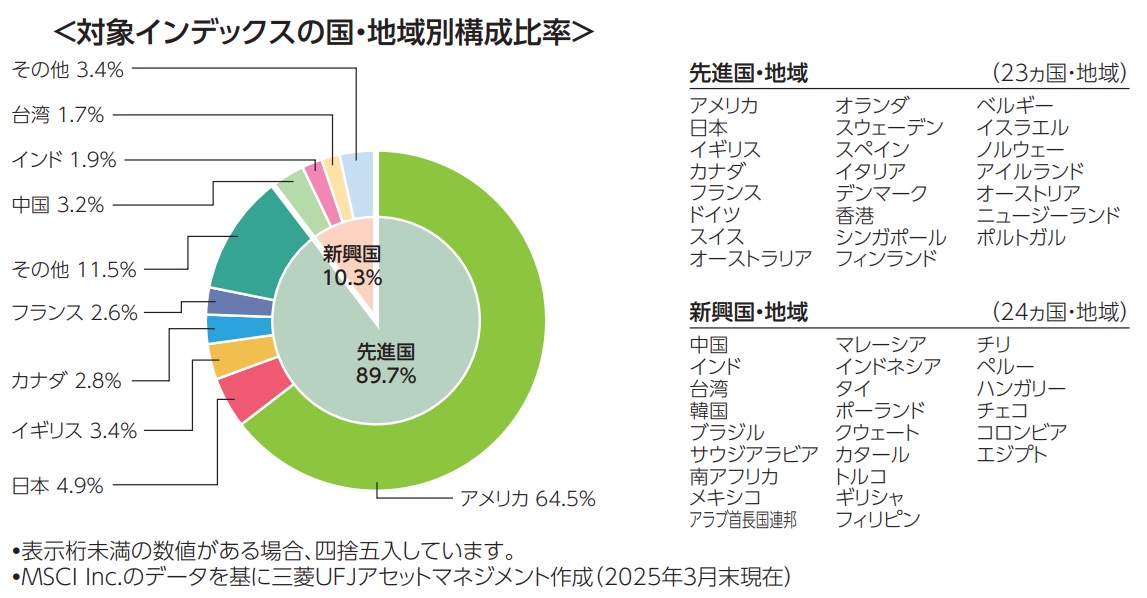

オルカンは世界中にまるごと投資する商品

オルカンとは、正式名称「eMAXIS Slim 全世界株式(オール・カントリー)」の略称です。この投資信託は、MSCI ACWI(オール・カントリー・ワールド・インデックス)という指数に連動しており、

- 日本

- アメリカ

- ヨーロッパ

- 新興国(中国、インドなど)

といった世界中の株式市場に、1本で分散投資できるのが特徴です。

地域ごとの比率は、世界経済の規模に応じて自動調整されるため、投資家が細かく管理する必要はありません。

関連記事|これだけ見ればOK!オルカンの中身を分かりやすく解説

S&P500とは|アメリカの代表企業に集中投資

S&P500は、アメリカの代表的な株価指数で、米国の大型企業約500社で構成されています。

Apple、Microsoft、Amazon、Google(Alphabet)など、世界を代表する企業が数多く含まれていることが特徴です。日本では、以下のような投資信託でS&P500に投資する人が多く見られます。

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス・ファンド

なぜ「S&P500の方が儲かる」と言われるのか

S&P500が注目される最大の理由は、過去の高いリターンです。

特に2009年以降の米国株は、

- IT企業の急成長

- 株主還元の積極化

- イノベーションの中心地

といった背景から、世界でも突出したパフォーマンスを示してきました。この結果だけを見ると、「アメリカに集中投資した方が合理的」と感じるのは自然なことです。ただし、過去の成績が将来も続くとは限らないという点は注意が必要です。実際、過去には

- 日本株が世界トップだった時代

- 新興国株が注目された時代

も存在しました。どの国が成長するかは、長期では誰にも分かりません。

S&P500が「儲かる」と言われる最大の理由は、過去の実績が非常に優れていたからです。

特に2009年〜2020年代前半にかけてのアメリカ株式市場は、世界的に見ても突出した成長を遂げました。その背景には、以下のような要因があります:

✅IT企業の成長と収益力の強さ

Apple、Microsoft、Amazon、Google(Alphabet)などの巨大テック企業が、急速に売上・利益を伸ばし、株価を押し上げました。これらは世界市場で独自の競争力を持つ企業であり、S&P500の上位銘柄として指数全体の成績を大きく牽引しました。

✅グローバル展開する米企業の存在

S&P500に含まれる企業の多くは、アメリカ国内だけでなく世界中で事業を展開しています。このため、「アメリカ株=米国経済だけではなく世界成長の恩恵も受けられる」と考えられてきました。

✅株主還元の進展

配当や自社株買いなど株主還元が積極的に行われ、投資家にとって魅力的なリターンが生まれました。

これらの要素が重なり、過去のパフォーマンスデータでS&P500がオルカン(全世界株式指数)を上回るケースが多く見られたことが、“S&P500の方が儲かる”という印象につながっています。実際、世界株全体を対象にした指数よりも、S&P500が高いリターンを記録する期間が続いた例も確認できます。

ただし、ここで重要なのは次の2点です:

☑過去の成績が、未来の成績を保証するものではない

ある地域・指数がある時期に好成績だったからといって、将来も同じように成長し続けるとは限りません。歴史を見れば、かつて日本株が世界のトップパフォーマーだった時期もありますし、新興国株が好調だった時期もありました。

☑リスクの取り方が異なる

S&P500はアメリカ株式100%への集中投資です。一方でオルカンは世界中の株式に分散された投資であり、局所的な市場変動の影響を受けにくいという特徴があります。リターンが高い一方で価格変動の大きさが懸念される点も理解しておく必要があります。

つまり、「S&P500が過去に高リターンだった」という事実は確かですが、それがイコールで「これからも絶対に儲かる選択」という意味ではありません。その点を正しく理解することが、長期投資における冷静な判断につながります。

オルカンが「安心」と言われる理由

① 世界全体に分散できる

オルカン最大の強みは、国・地域の分散です。

仮にアメリカ経済が停滞しても、他の国が成長すれば、その分を自然に取り込める構造になっています。「迷ったらオルカン」と言われる理由は、ここにあります

② 時代の変化に自動で対応

オルカンは、世界経済の変化に応じて構成比率が変わります。

将来、インドや東南アジアが成長すれば、その比率も自動的に高まります。投資家が予測する必要はありません。

③ 長期投資との相性が良い

NISAを活用した20年・30年単位の資産形成では、「失敗しにくいこと」が非常に重要です。

オルカンは、大きく外すリスクが低く、長く続けやすい設計になっています。

オルカン or S&P500 の選び方

✅S&P500が向いている人

- 米国の成長を強く信じている

- 価格変動にある程度耐えられる

- リターン重視でリスクも理解している

将来の上下動に動じず、長期で保有し続けられる自信があるなら、S&P500は有力な選択肢です。

✅オルカンに向いている人

- 投資初心者

- できるだけシンプルに運用したい

- 将来の不確実性が不安

「迷ったらオルカン」と言われるのは、失敗しにくさにあります。

よくある疑問|両方に投資するのはアリ?

オルカンとS&P500について調べていると、次のような意見を目にすることがあります。

- オルカンの中身は約6割が米国株

- オルカン+S&P500にする意味はあまりないのでは?

これはもっともな指摘であり、正しい理解に基づいた意見でもあります。

実際、オルカン(全世界株式インデックス)は時価総額加重型の指数で構成されており、世界最大の株式市場であるアメリカの比率が自然と高くなっています。

つまり、オルカン1本だけでも、すでに米国株へ十分に投資している状態です。

本当に「両方に投資する意味はない」のか?

結論から言うと、

「目的によっては意味があるが、何も考えずに両方買うのはおすすめできない」

というのが、最も現実的な答えです。なぜ「意味がない」と言われるのでしょうか。まず、この意見が出てくる理由を整理しましょう。

✅米国株の比率が過剰になりやすい

オルカンの中身はおおよそ以下のイメージです。

米国株:約60% その他先進国+新興国:約40%

ここにS&P500(米国株100%)を追加すると、

ポートフォリオ全体の米国株比率はさらに上昇します。

例えば、オルカン:50%、S&P500:50% とした場合、

→ 実質的な米国株比率は 約80% になります。

この状態は「分散投資」というより、

米国集中投資にかなり近い構成です。

✅分散のメリットが薄れる

オルカンの最大の魅力は、「どの国が将来成長するかを予測しなくていい」という点です。しかしS&P500を重ねることで、「世界分散の比重が下がる」「米国依存度がさらに高まる」ことになり、オルカン本来のメリットを自分で削ってしまう可能性があります。

このため、

「それなら最初からS&P500だけでいいのでは?」

という意見につながっています。

それでも「両方に投資する人」がいる理由

一方で、この前提を理解したうえで、あえて両方に投資する人がいるのも事実です。その理由は次の通りです。

✅「世界分散+米国強化」を意図的に行っている

両方に投資する人の多くは、オルカン=ベース(土台)、S&P500=米国への上乗せという考え方をしています。

つまり、

「世界全体には投資したいが、米国の成長力は少し多めに取り込みたい」

という明確な意思を持った調整です。

この場合、両方に投資すること自体が目的ではなく、比率をコントロールする手段として使われています。

✅自分のリスク許容度を反映しやすい

オルカン1本では「やや物足りない」、S&P500だけでは「少し不安」。こう感じる人にとって、両方を組み合わせることで

- 値動きの納得感

- 精神的な安心感

- 長期で続けやすい構成

を作れるケースがあります。

投資では、理論上の最適解よりも「続けられる解」が重要になることも多いのです。

結論:両方に投資するなら「考え方」がすべて

ここまでを整理すると、次のようになります。

❌ 何となく両方買う → 意味は薄い

⭕ 米国比率を意図的に高めたい → 意味はある

つまり、

「オルカン+S&P500が良いかどうか」ではなく、

「なぜその組み合わせにするのか」が重要

ということです。

- オルカンはすでに米国株が約6割含まれている

- そのため、両方に投資すると米国偏重になりやすい

- 目的なく両方買うのはおすすめできない

ただし、米国比率を調整したい明確な意図があるなら戦略としてはアリ

この理解があるかどうかで、

オルカン+S&P500は「意味のない重複」にも「納得できる戦略」にもなります。

まとめ|迷うなら「続けられる方」を選ぼう

オルカンとS&P500は、どちらも優れた投資先です。

- 安定・分散重視 → オルカン

- 成長・リターン重視 → S&P500

最も大切なのは、どちらが儲かるかを当てることではなく、長く続けられることです。

あなたが安心して積み立てを続けられる方を選ぶことが、結果的に最良の投資につながります。